La inflación y las medidas fiscales serán clave para definir las estrategias de inversión de los próximos meses. Aunque las Lecaps de corto plazo parecen ser una opción segura, quienes no compren este camino podrían inclinarse por los bonos CER.

El último dato de inflación oficial (4,2%) dejó un sabor amargo en el mercado. Sin embargo, las expectativas se reconfiguran de cara a septiembre, mes en el que se espera algún impacto por la baja del impuesto PAIS y que la dinámica de precios se ubique en torno al 3,5%. Así lo anticipó JP Morgan, que estimó que el Índice de Precios al Consumidor (IPC) del noveno mes del año podría estimarse en un 3,4% tras la baja del 17,5% al 7,5% del gravamen. En ese contexto, vuelve la pregunta entre los inversores sobre a qué conviene apostar: ¿bonos CER o Letras capitalizables del Tesoro (Lecaps)?

Un dato que no se puede pasar por alto es el de la inflación en precios mayoristas que se conoció este martes, que se desaceleró al 2,1% mensual en agosto y marcó el menor nivel desde mayo de 2020, al ritmo del “crawling peg” y al que se aferra el Banco Central (BCRA) desde enero. Punto para las Lecaps.

Un driver a seguir de cerca por los tenedores de Letras, es que si bien las tasas de estos instrumentos están en niveles atractivos, la reciente caída del dólar financiero impactó en su relación riesgo-retorno. “Aunque el dólar financiero podría continuar bajando y la brecha cambiaria continuar reduciéndose, un eventual repunte del tipo de cambio podría erosionar los rendimientos de las Lecaps en el corto plazo”, concluye Delphos.

Lecaps vs. bonos CER: qué dicen los analistas

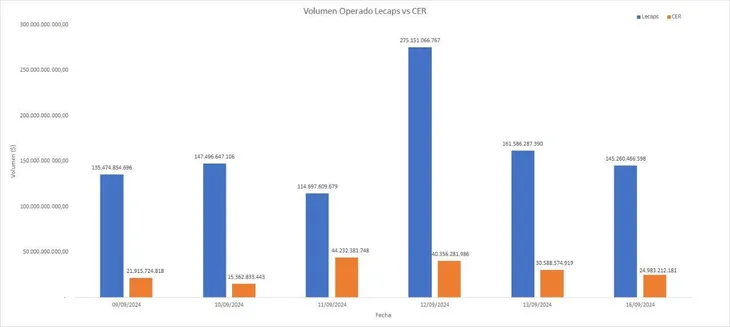

Andrés Reschini, analista en F2 Soluciones Financieras, comenta en diálogo con Ámbito que todo indica que el mercado sigue yendo más a Lecaps que a CER. Y es que los «break evens» (pronósticos implícitos, derivados de las cotizaciones de los bonos) no variaron demasiado luego del el dato de inflación de agosto y “como el Tesoro convalidó una tasa mayor para las Letras, no hay rotación a CER”, asegura.

Reschini agrega otro driver a seguir de cerca: “Las expectativas del mercado siguen sin perforar ese tres y pico de inflación mensual (implícita 3,3% diciembre y 3,5% enero). Para el estratega, es allí donde el Gobierno tiene un gran desafío, “poder demostrar que la inflación seguirá bajando rápidamente”. Recordemos que para 2025 el proyecto de presupuesto prevé una inflación del 18,3% que equivalente al 1,4% mensual promedio, mientras que el mercado sigue proyectando, según cotizaciones de bonos, algo más del 3%, al menos hasta primer trimestre de 2025, indica.

Por su parte, la asesora financiera independiente, Martina Del Giudice, indica que el repunte de la inflación de agosto “no parece alarmante, ya que parte de este aumento se debe a las subas en el transporte público y los servicios energéticos”, cuyas medidas forman parte de una estrategia destinada a reducir los subsidios y mejorar la salud fiscal. Algo que resulta positivo para el mercado. Sin embargo, para la estratega “será clave seguir la evolución de esa normalización tarifaria en el futuro cercano que lleve a una inflación estable en niveles de 3,5% a 4% hacia fin de año”.

Así las cosas, Del Giudice recuerda que las primeras reacciones del mercado incluyeron un desarme de la parte larga de Lecaps, generando un leve aumento en los títulos CER y disminución en las Letras. No obstante, plantea que es posible que en los próximos días observemos una mayor demanda de cobertura contra la inflación -en detrimento de los de tasa fija-, lo cual se visualizó desde agosto y ahora nuevamente impulsado principalmente por el dato de la inflación núcleo, que experimentó un aumento al 4,1% desde el 3,8% informado en julio y siendo este el nivel más alto desde abril. “La reducción del Impuesto PAIS podría facilitar una desaceleración en los meses siguientes, aunque el mercado aún no contempla este escenario”.

Rendimiento actual de los instrumentos de renta fija capitalizables

De acuerdo con Del Giudice, con plazos menores a 90 días el rendimiento promedia 3,65% de TEM; 3,9% TEM en un tramo medio aproximado y 3,95% TEM aproximada para plazos más largos y menores a 360 días.

Por eso, la estratega recomienda seguir con posiciones en Lecaps de corto plazo. Para perfiles conservadores con un horizonte temporal mayor; sin embargo, considera que resguardarse en títulos CER podría ser la mejor alternativa. No obstante, dado el presupuesto presentado para 2025, quienes estén optimistas con dicho camino planteado de inflación a la baja, podrían evaluar la adquisición de Lecaps del tramo medio/largo, concluye Del Giudice.