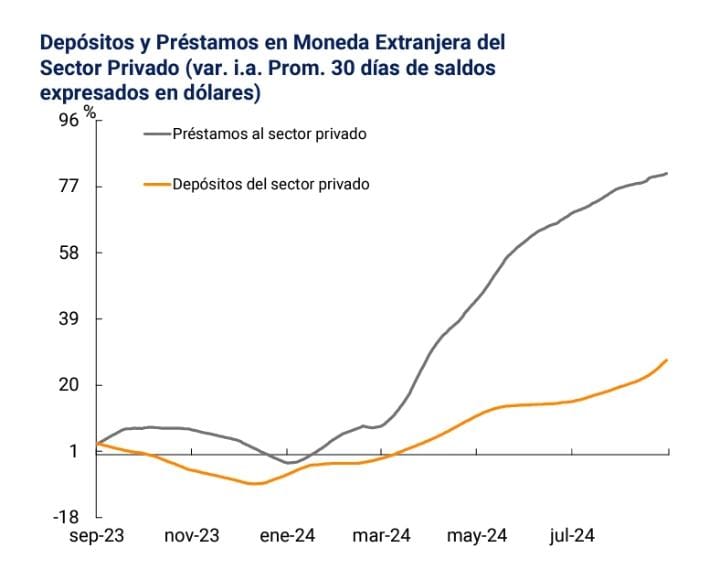

El blanqueo está acelerando el aumento de los depósitos en moneda extranjera, lo que daría más fluidez a estas transacciones. El fuerte aumento del crédito, por otra parte, es un indicio de mayor demanda de dinero

Aunque la inflación se resiste a bajar del 4% y la economía todavía está en sus primeras instancias de repunte, el equipo económico mantiene la expectativa a partir de señales que muestran otro proceso en marcha: la remonetización de la economía.

Luis Caputo explicó durante el programa de streaming que realizan en el propio ministerio de Economía que dicho proceso debe darse tanto en pesos como en dólares. Se trata, en definitiva, de las primeras señales relacionadas con la “competencia de monedas”, algo que debería ocurrir recién cuando se elimine el cepo cambiario

El ministro dijo que el blanqueo justamente tiene como objetivo que aumente la cantidad de dólares que circula en el sistema financiero. Y que esas divisas también permitan aceitar la economía y el consumo.

El aumento de los depósitos en moneda extranjera son el principal dato que alienta a una mayor fluidez de las operaciones en dólares. En lo que va del gobierno de Javier Milei, el stock aumentó en más de USD 5.000 millones.

El plan para regularizar activos le está dando un fuerte impulso adicional, con un incremento de alrededor de USD 120 a USD 150 millones diarios. Pero lo más probable es que ese ritmo se acelere significativamente a medida que se acerque fin de mes. El 30 de septiembre vence el plazo para blanquear hasta 100.000 dólares sin costo a través del sistema financiero local.

El ritmo de apertura de cuentas de regularización (CERA) en bancos y sociedades de Bolsa viene en pleno aumento en las últimas jornadas, lo que despierta entusiasmo en el Gobierno sobre el volumen total que terminará entrando. Más de USD 20.000 millones regularizados en todo concepto sería un buen número, aun cuando esté muy lejos de los más de USD 110.000 que entraron en el blanqueo del gobierno de Mauricio Macri.

Dentro de este esquema aparece la propuesta de tarjetas bimonetarias, tal como existen en Uruguay. Esto permitiría que el consumidor pueda decidir si paga en pesos o en dólares por una transacción. También deberían adaptarse todos los “rieles” del sistema de pagos para que el sistema funcione adecuadamente. Sería especialmente útil para el pago de productos importados o de bienes con alto componente importado, como puede ser tecnología, productos de línea blanca o autos.

De hecho, el blanqueo permite que los dólares regularizados puedan ser aplicados a la compra de departamentos o vehículos, siempre y cuando se transfieran los dólares a otra cuenta CERA. Esto rige cuando el monto supere los USD 100.000.

Claro que en paralelo con el uso del dólar, también se apunta a que aumente la cantidad de pesos en poder del público. Para eso es necesario que se produzca un aumento de la demanda de dinero. “El crédito está aumentando, lo que marca que este proceso ya comenzó a estar en marcha”, aseguró Caputo.

En la medida que crezca la demanda de pesos, es factible que aumente la base monetaria sin emisión y sin que se produzca mayor presión sobre el tipo de cambio.

El ministro aclaró que en el escenario de un incremento del dinero en poder del público no hay necesariamente emisión monetaria. “En realidad, esos pesos ya fueron emitidos por el Central, solo que estaban en poder del Tesoro y ahora gradualmente pasan a manos de la gente”, agregó.

En Economía explican que si esta tendencia se profundiza es probable que el Tesoro no renueve todos los vencimientos de deuda en pesos que tiene por delante. Los bancos podrían optar por desarmar parte de esas posiciones para tener mayor nivel de liquidez y salir a prestarle al público y a las empresas. En los últimos meses, el incremento del stock de crédito viene aumentando a dos dígitos.