El gobernador Mariano Arcioni, autorizó a través de un decreto al ministro de Economía Oscar Antonena, luego de una compulsa entre diez bancos de inversión internacional, a contratar a JP Morgan Chase Bank N.A. y Citicorp Capital Markets S.A para iniciar un proceso de renegociación con los tenedores de deuda que están bajo la ley americana, lo cual incluye al 80 por ciento del Bocade. Según fuentes consultados por ADNSUR, el monto que pretende negociar la provincia de Chubut es de 800 millones de dólares y se inicia un proceso que puede llevar aproximadamente dos meses en los cuales habrá charlas previas y formales con los tenedores de bono analizando ciertos escenarios, tales como quita de intereses o postergación de plazos. Según reconocieron fuentes a ADNSUR, el objetivo es postergar los vencimientos por al menos tres años, sin que esto afecte los intereses de los bonistas, en la búsqueda por parte de la provincia de Chubut de tener más oxígeno en sus cuentas fiscales.

A través del decreto N° 2038 al que accedió ADNSUR, el gobernador Mariano Arcioni, autorizó al ministro de Economía Oscar Antonena, a contratar a los bancos internacionales JP Morgan Chase Bank N.A. y Citicorp Capital Markets S.A para iniciar un proceso de renegociación con los tenedores de deuda que están bajo la ley americana, lo cual incluye al 80 por ciento del Bocade.

El monto que pretende negociar la provincia de Chubut es de 800 millones de dólares y se inicia un proceso que puede llevar aproximadamente dos meses en los cuales habrá charlas previas y formales con los tenedores de bono analizando ciertos escenarios, tales como quita de intereses o postergación de plazos. Según reconocieron fuentes a ADNSUR, el objetivo es postergar los vencimientos por al menos tres años, sin que esto afecte los intereses de los bonistas, en la búsqueda por parte de la provincia de Chubut de tener más oxígeno en sus cuentas fiscales.

El Gobierno de Chubut se vio obligado a renegociar o reperfilar la deuda pública en los próximos dos meses, en referencia a los montos colocados en dólares y garantizados por regalías petroleras en 2016, cuando gobernaba Mario Das Neves.

Asimismo, el gobernador Mariano Arcioni anunció que en el marco de las medidas impulsadas por el gobierno para sanear la emergencia, apuntaría a renegociar vencimientos, que este año insumen cancelaciones por 125 millones de dólares, mientras que hasta 2026 plantea vencimientos del orden de los 800 millones de dólares (sumando los bonos Bocade, el Bopro y el Bodic 2).

Este lunes, a través de una nota enviada desde el Ministerio de Economía, el gobierno chubutense calificó de «inexacta» e «improcedente» a la nota enviada hace 20 días por el estudio jurídico Latham & Watkins, que fuera publicada por ADNSUR el último viernes, en la que advertía que los tomadores de bonos del Bocade que ellos representan, no iban a acceder a un reperfilamiento de la deuda y advertían sobre posibles medidas judiciales.

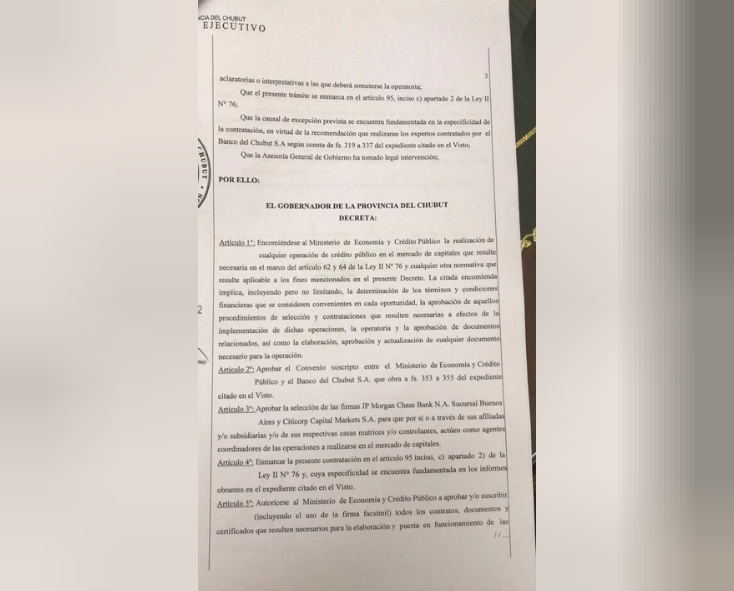

Y en las últimas horas, ADNSUR tuvo acceso a un decreto firmado por Arcioni, donde se encomendó al Ministerio de Economía la realización de cualquier operación de crédito público en el mercado de capitales que resulte necesario, y cualquier otra normativa que resulte aplicable.

Asimismo, se aprobó el convenio entre el Ministerio de Economía y el Banco del Chubut, como así también la selección de las firmas JP Morgan Chase Bank N.A. Sucursal Buenos Aires y Citicorp Capital Markets S.A. “para que por sí o a través de sus afiliados y/o subsidiarias, y/o de sus respectivas casas matrices y/o controlantes, actúen como agentes coordinadores de las operaciones a realizarse en el mercado de capitales”, señala el documento.

El Banco del Chubut contrató a dos firmas a los fines de asesor a la provincia respecto de las actuales condiciones de sustentabilidad de la deuda pública consolidada de la provincia, y sobre las oportunidades, condiciones y posibilidades de refinanciación de la deuda.

Se realizó un proceso de selección de bancos de inversiones de reconocido prestigio internacional para llevar adelante el proceso de administración de pasivos, que incluyen los títulos de deuda pública emitidos por la provincia en los mercados locales e internacionales de capitales.

“Las firmas contratadas por el banco recomendaron aceptar la propuesta JP Morgan Chase Bank N.A. Sucursal Buenos Aires y Citicorp Capital Markets S.A. dentro del consorcio que lleva adelante la transacciones de manejo de pasivos en los términos económicos de la propuesta”, se aclara en el documento.