El Banco Central (BCRA) modificó los requisitos de capital mínimo para las financiaciones en moneda extranjera.

Según Ámbito, el Banco Central busca desarrollar una estrategia de flexibilización de los requisitos de capital para las financiaciones en moneda extranjera para fomentar un entorno más propicio para el crédito en dólares.

Según explican desde el organismo a cargo de Santiago Bausili, la medida se enmarca en «la normalización de las condiciones crediticias para el sector agrícola».

Lo hizo a través de Comunicación “A” 8121, la cual aplica para las financiaciones en moneda extranjera que las entidades financieras otorguen a clientes del sector que no sean Mipyme y que mantengan un acopio de su producción por un valor superior al 5% de su capacidad de cosecha anual, advierte el BCRA.

Desregulación al sistema financiero

La presente medida se enmarca en contexto de un blanqueo de capitales exitoso, así como en el intento del Gobierno de recortar paso a paso las restricciones al financiamiento en moneda extranjera, con lo que busca impulsar los préstamos en dólares.

Sebastián Menescaldi, director de EcoGo, -en diálogo con Ámbito– explica al respecto de la norma que ahora, si se le presta a un exportador del sector agrícola, no es necesario añadir capital adicional. Sucede que antes, esta exigencia desincentivaba el préstamo en dólares por parte de los bancos a las empresas agroexportadoras, pues impedía que liquidaran sus operaciones.

«Ahora, al eliminar este requisito de capital adicional, se facilita la concesión de créditos en dólares. El objetivo es precisamente incentivar estos préstamos, movilizando los u$s18 mil millones que ingresaron por el blanqueo. Sin embargo, en realidad, la cantidad disponible para esta operación es de aproximadamente u$s13 mil o un poco más de u$s14 mil millones, comenta el economista.

Menescaldi agrega que el Gobierno busca que estos dólares se vendan, lo que le permitiría aumentar sus reservas netas. Actualmente, esos billetes se encuentran en efectivo en las sucursales de los bancos o en los encajes. «Al lograr que esos encajes se conviertan de reservas brutas a reservas netas, el Gobierno estaría alcanzando uno de sus principales objetivos, comenta el economista, que agrega que: «Todo esto para lograr financiar un déficit de cuenta corriente incipiente«.

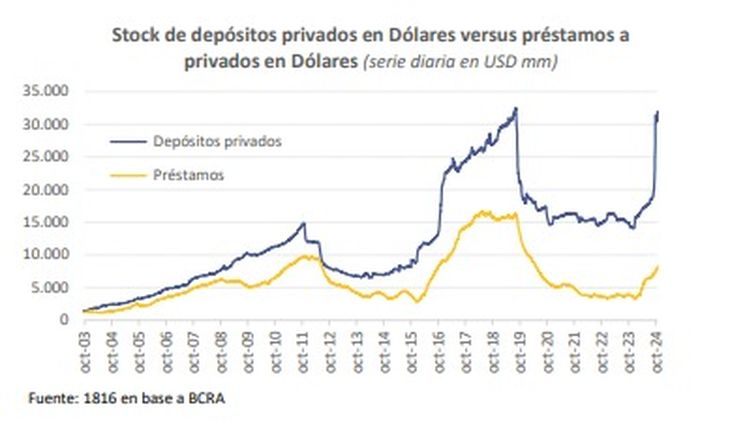

Por supuesto que el régimen de regularización de activos fue clave para el aumento de los depósitos en dólares en los bancos. Antes de la implementación de este régimen de exteriorización de activos, el 14 de agosto, los depósitos rondaban los u$s18.600 millones. Los datos muestran que el ingreso de dólares crocantes superó, al menos en términos de ingresos de efectivo, el programa de blanqueo del Gobierno de Mauricio Macri, lo cual representa un importante impulso para las reservas del BCRA.

Sucede que el crecimiento de los depósitos en el mencionado segmento superaron el máximo nominal registrado el 12 de agosto de 2019, cuando alcanzaron los u$s32.492 millones. Actualmente, ascienden a u$s33.333 millones, con un incremento reciente de u$s841 millones registrado el martes (último dato oficial disponible). Este es el nivel más alto desde febrero de 2002, previo a la implementación del «corralito».

Tal como explica la Consultora 1816 en su último informe, «el rotundo éxito del blanqueo» se traduce en un potencial para el crédito local. «Ahí es donde empieza el círculo virtuoso que explica la dinámica de los activos argentinos de los últimos dos meses», analiza.

Por su parte, Econviews sostiene en su «midweek» que «el consumo mostró algunos signos de estar despertando en agosto, y las expectativas de ventas son alentadoras para los meses siguientes, ayudadas por el crédito que sigue creciendo a doble dígito.

Al respecto, Mateo Reschini head of research de Inviu -en charla con este medio- explica que el rol del blanqueo en la motorización de los créditos en dólares. «Lo va a hacer y lo estuvo haciendo, así que no es una cuestión potencial, sino que ya sucedió, se está viendo mucho flujo de prefinanciaciones, de exportaciones que están generando argendólares que se liquidan en el mercado oficial y eso te genera bastante liquidación de dólares», explica el estratega, que agrega que por eso también el BCRA tiene un flujo de compra bastante incrementado.

El analista financiero, Christian Buteler, agrega que los créditos en dólares ya se habían estimulado antes del blanqueo. Sin embargo, este proceso agregó más dólares al sistema, lo que permitió sostener este mecanismo por más tiempo.

El carry trade de los créditos en dólares

«Estos créditos impulsan una operación de «carry trade» muy favorable: se obtiene un crédito en dólares a una tasa baja, mucho menor que la tasa en pesos, y con la ventaja de tener asegurada la suba del dólar», explica Buteler. Este último punto es clave, ya que minimiza el riesgo, y como el Gobierno ha cumplido de manera consistente con este esquema de ajuste en los últimos diez meses, se fortalece la confianza en estas operaciones, concluye el analsita.