La hoja de balance del trigo de la nueva campaña queda configurada con cifras impensadas hace unos meses atrás, de acuerdo al análisis de los expertos de la Bolsa de Comercio de Rosario (Agustina Peña – Tomás Rodríguez Zurro – Emilce Terré). Con un rinde promedio de 27,2 qq/ha, el área sembrada quedó definida en 5,9 M ha, cosechándose (según estimaciones hasta el presente) 5,5 M ha.

Eso deja un saldo de casi 400.000 hectáreas sin cosechar por los efectos devastadores de la sequía. Incluso si la situación productiva deja de deteriorarse (lo que requiere la inminente ocurrencia de lluvias generalizadas, especialmente sobre el centro sur de Buenos Aires y La Pampa) lo anterior determina un nivel de producción de alrededor de 15 millones de toneladas.

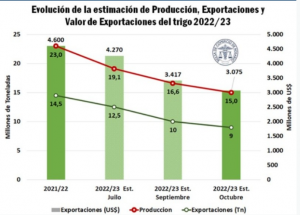

“Con este panorama productivo, la previsión de exportaciones del nuevo ciclo se revisa a la baja a 9 millones de toneladas, 5,5 millones por debajo de los despachos de la campaña previa. Además, si comparamos el valor de las exportaciones proyectadas, el ingreso de dólares proyectado por embarques de trigo 2022/23 caería un 35% en relación con el ciclo 2021/22, nada menos que US$ 1.525 millones”, revelaron los especialistas.

Debe considerarse que la escasez de reservas hídricas se conjugó con heladas en el período crítico de evolución del cultivo. Este efecto terminó de complicar el desarrollo del cultivo, y derivó en la caída abrupta de los rindes durante octubre, por un lado, y en un aumento de las hectáreas dadas por perdida, por el otro.

Cabe remarcar que la producción proyectada para esta campaña es la más baja de los últimos siete años. En el ciclo 2015/16, el trigo se vio afectado por una sequía fulminante que dejó a la Argentina con un volumen de 11,4 millones de toneladas. Sin embargo, en aquella campaña el rinde promedio estimado se ubicó en las 29,3 qq/ha y en la actual se espera uno menor, teniendo en cuenta también el resultado de las heladas tardías, que fue sumamente contraproducente.

Qué pasa con los precios

Estando en el último tramo de la actual campaña, hubo muy pocas ofertas de trigo disponible durante la semana y éstas rondaron en torno a los US$ 340/t. La comercialización de trigo disponible está completa al 97%, lo que deja un escaso margen de oferta en la plaza doméstica, llevando a los precios locales a reaccionar al alza, de la mano de una demanda que intenta reacomodarse para abastecer un ritmo de molienda estable que se estima en 0,5 millones de toneladas cada mes, promediando las 6 Mt durante el año calendario. Esto pone de manifiesto una necesidad de materia prima de al menos 1,5 Mt adicionales para consumo interno de cara al último trimestre y a la llegada de la nueva campaña.

La dinámica de la comercialización en Chicago, por otro lado, estuvo signada por los mismos fundamentos que se vienen manifestando al menos durante los últimos 7 meses, en relación al conflicto geopolítico iniciado en la región del Mar Negro, que apuntala los precios del cereal hacia arriba de la mano de la incertidumbre por la situación de stocks de los mayores productores a nivel mundial; mientras que los constantes temores recesivos que parecen confirmarse con un segundo trimestre de caída en la actividad económica norteamericana, tiran los precios hacia abajo y, al parecer, este último efecto podría pesar aún más que la situación de Ucrania, siempre que se sostenga la continuidad del corredor de envío seguro de granos del país. Las cotizaciones de futuros de trigo estadounidense esta semana promediaron los US$ 310/t.